Konsultasikan dengan Ahli Kami

Mari kita bahas tujuan Anda—apakah itu mengurangi kerugian penipuan, meningkatkan persetujuan kredit, atau meningkatkan manajemen risiko.

Antarmuka drag-and-drop memungkinkan tim menyesuaikan logika, mengontrol mode eksekusi (misalnya, pertandingan pertama, pertandingan terburuk, mode bobot), dan melacak setiap keputusan dengan log audit lengkap—semuanya tanpa menulis kode.

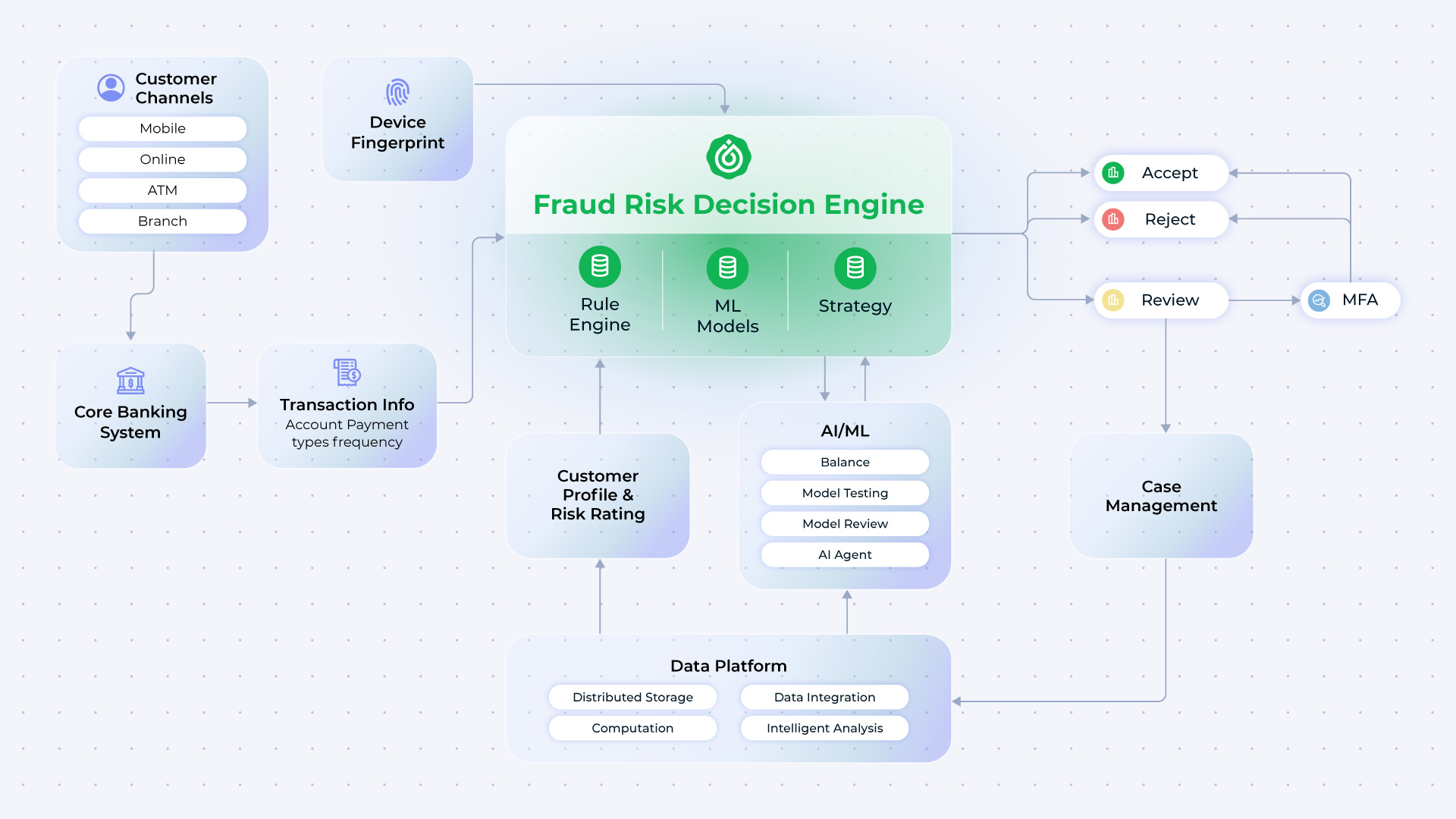

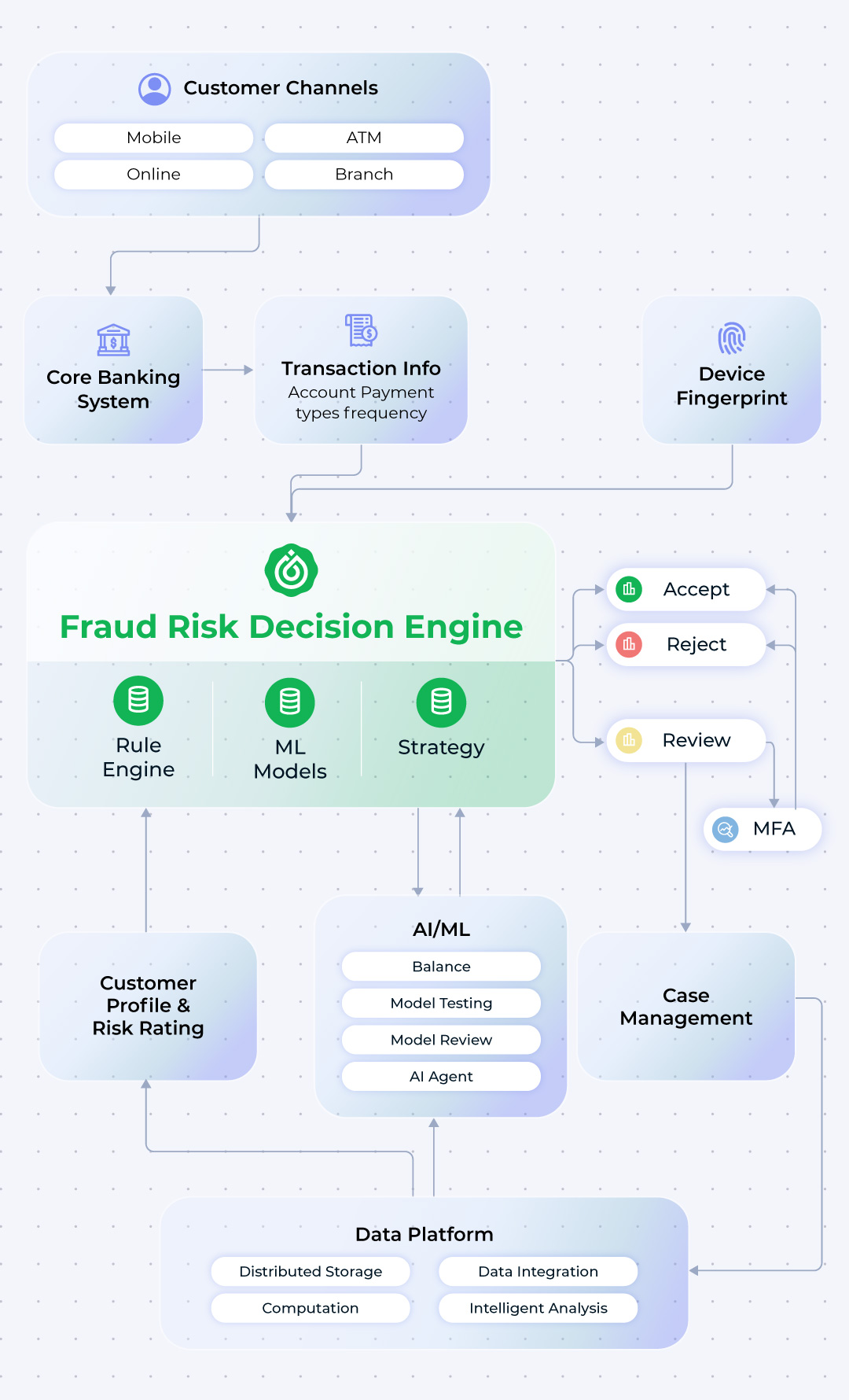

Otomatiskan transaksi berisiko rendah dan memicu tindakan seperti blok, MFA, atau tinjauan manual berdasarkan aturan dinamis, skor risiko, dan data perilaku pengguna. Selesaikan peristiwa yang meningkat dengan konteks pelanggan lengkap, riwayat, sinyal risiko, dan garis waktu peristiwa.

Terapkan model ML pra-terlatih atau khusus yang disesuaikan untuk ID sintetis, rantai keledai, anomali login, dan lainnya dengan logika yang dapat dijelaskan, kontrol penuh, dan kesiapan audit.

Optimalkan setiap strategi sebelum ditayangkan. Simulasikan dampak aturan, bandingkan versi, dan sesuaikan kinerja dengan percaya diri—uji setiap aturan sebelum diluncurkan.

TrustDecision mengintegrasikan kecerdasan perangkat dan analitik perilaku secara asli dalam mesin keputusan.

Kecerdasan Perangkat:

Analisis Perilaku Transaksi:

Ya. TrustDecision memiliki mesin aturan tanpa kode yang dirancang untuk tim penipuan. Analis dapat membangun, menguji, dan menerapkan aturan menggunakan:

Ini memberdayakan tim Anda untuk segera menanggapi ancaman — tanpa menunggu pengembang.

Kami mengurangi positif palsu menggunakan sistem umpan balik loop tertutup yang meningkat seiring waktu:

Hasilnya? Lebih sedikit blok yang tidak perlu, akurasi deteksi yang lebih tinggi, dan pengalaman pelanggan yang lebih baik.

Mari kita bahas tujuan Anda—apakah itu mengurangi kerugian penipuan, meningkatkan persetujuan kredit, atau meningkatkan manajemen risiko.